Les « Mauritius leaks », 200 000 documents transmis par un lanceur d’alerte au Consortium international des journalistes d’investigation (ICIJ) révèlent l’ampleur de l’optimisation fiscale opérée à Maurice. Une pratique qui coûterait chaque année 50 milliards de dollars à l’Afrique, selon l’OCDE. Les autorités mauriciennes répliquent en garantissant que les dispositifs respectent les critères internationaux.

Après les Panama papers, les Paradise Papers, et les SwissLeaks, c’est dans une nouvelle clé USB que le Consortium international des journalistes d’investigation (ICIJ) a puisé pour enquêter sur l’impact de l’optimisation fiscale à l’île Maurice. Cette clé remise au regroupement de journalistes contenait 200 000 documents (courriels, contrats, enregistrements, notes de réunions…), datés du début des années 1990 à 2017 et provenant de Conyers Dill & Pearman, bureau mauricien d’un cabinet d’avocats fiscalistes des Bermudes.

Grâce à ces documents transmis par un lanceur d’alerte anonyme, ICIJ a mené une enquête intitulée « Mauritius Leaks ». Celle-ci expose comment le cadre fiscal mauricien et ses conventions de non-double imposition passées avec quarante-cinq pays, dont quinze en Afrique, détournent les recettes fiscales qui pourraient être perçues par ces États.

Non-double imposition

Maurice, petite île de 2 000 kilomètres carrés située dans l’Océan indien, peuplée de 1,23 million d’habitants, fait partie de la « liste grise des paradis fiscaux » de l’Union européenne. Sa fiscalité très avantageuse (entre 0 et 15 % d’imposition) pour les entreprises domiciliées sur son territoire, ainsi que son secret bancaire, en ont fait depuis les années 1990 un haut lieu de l’optimisation fiscale. Une spécialisation renforcée par les conventions de non-double imposition.

Ces conventions bilatérales, censées à l’origine favoriser l’investissement international, permettent aux entreprises domiciliées sur l’île Maurice de ne payer aux États signataires qu’un faible taux d’imposition sur leurs profits réalisés dans ces pays, puis de régler le reste de leurs impôts au fisc mauricien, où l’impôt sur les sociétés est extrêmement bas, voire inexistant. Elles peuvent par la suite, grâce à d’autres conventions fiscales, rapatrier leurs profits vers leurs sièges sociaux et leurs actionnaires.

Le Sénégal, la Tunisie, l’Afrique du Sud et le Rwanda font partie des quinze pays africains signataires de ces traités, accusés de déposséder ces mêmes États d’importantes recettes fiscales. « Les autorités fiscales d’Égypte, du Sénégal, d’Ouganda, du Lesotho, d’Afrique du Sud, du Zimbabwe, de Thaïlande, d’Inde, de Tunisie et de Zambie ont toutes déclaré que leurs traités avec Maurice étaient paralysants », affirme le consortium. « Les entreprises sont les gagnantes. Cela me rend malade », s’insurge une officielle du Lesotho interrogé par l’ICIJ.

« Un énorme pipeline pour l’évasion fiscale »

Certains de ces pays sont d’ailleurs en train de négocier une marche arrière avec les autorités mauriciennes. C’est notamment le cas du Sénégal, pour qui l’accord signé il y a dix-sept ans représenterait un manque à gagner de 257 millions de dollars (231 millions d’euros). « Parmi tous les traités signés par le Sénégal, celui-ci est le plus injuste pour le pays, regrette Magueye Boye, inspecteur des impôts et renégociateur actuel du traité pour le Sénégal. C’est un énorme pipeline pour l’évasion fiscale. »

Si les autorités mauriciennes refusent de citer le nom des six pays en cours de renégociation de leur accord fiscal, les enquêteurs de l’ICIJ affirment que l’Ouganda en fait partie.

« Le modèle suivi par ces accords est basé sur les standards de l’OCDE et des Nations unies. Ainsi, nous considérons qu’ils ne contiennent pas de caractéristiques nuisibles », se défendent les autorités mauriciennes. « Toutes nos conventions de double taxation sont négociées bilatéralement avec les États partenaires, dans un climat de compréhension mutuelle et de coopération avec une volonté de situation gagnant-gagnant pour chaque partie », ajoute la communication officielle mauricienne.

« Gagnant-gagnant »… Si les États ne sont pas tous de cet avis, les entreprises, elles, bénéficient largement de ces accords. Nombre d’entre elles, poids lourds dans l’économie africaine, sont épinglées par les documents récupérés par l’ICIJ pour avoir eu recours aux avantages fiscaux mauriciens.

630 milliards de dollars d’actifs

Parmi ces sociétés, selon Le Monde qui publie un volet de l’enquête, le groupe français CFAO aurait sollicité l’expertise du cabinet Conyers Dill & Pearman, en 2014, pour créer une filiale à Maurice et commercialiser les véhicules de la marque Volkswagen au Malawi, au Kenya, en Zambie et au Zimbabwe (tous signataires d’accords de non-double imposition avec l’île). Le négociant minier suisse Trafigura a également sollicité les services du cabinet pour des transactions d’une valeur de plus de 200 millions de dollars.

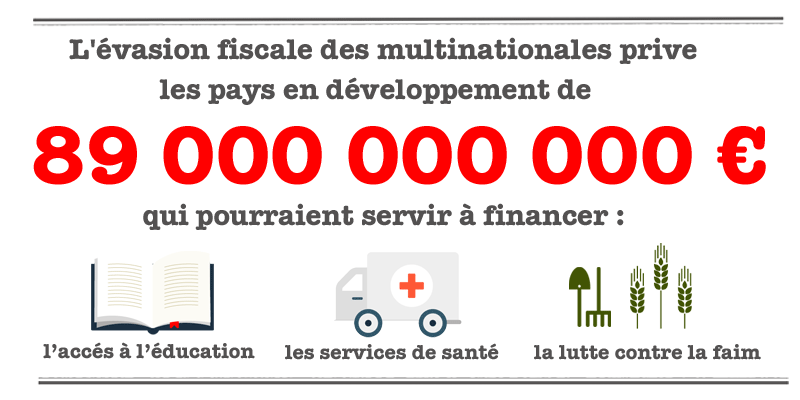

D’autres sociétés telle qu’Electro-Maxx, du conglomérat ougandais Simba Group, ou la société nigériane d’investissement Venture Garden Group, sont citées dans ces « fuites mauriciennes ». Avec un PIB de 14,22 milliards de dollars en 2018 (selon la Banque mondiale), Maurice accueillerait dans ses multiples services financiers et fiscaux 630 milliards de dollars d’actifs issus de firmes étrangères (d’après les estimations de l’ICIJ), et suivant l’OCDE, l’optimisation et l’évasion fiscales causent chaque année à l’Afrique des pertes estimées à 50 milliards de dollars.

25 juillet 2019 à 18h38 | Par Théau Monnet

Mis à jour le 26 juillet 2019 à 14h00

Source: https://www.jeuneafrique.com